Dưới đây là phân tích toàn diện 4 vấn đề Kế toán thuế cần quan tâm và về bất cập khi sử dụng người lao động nước ngoài theo hình thức “điều chuyển nội bộ doanh nghiệp” tại Việt Nam, xét trên 4 góc độ: Lao động – Bảo hiểm – Thuế TNDN – Thuế TNCN

|

Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Nội dung bài viết

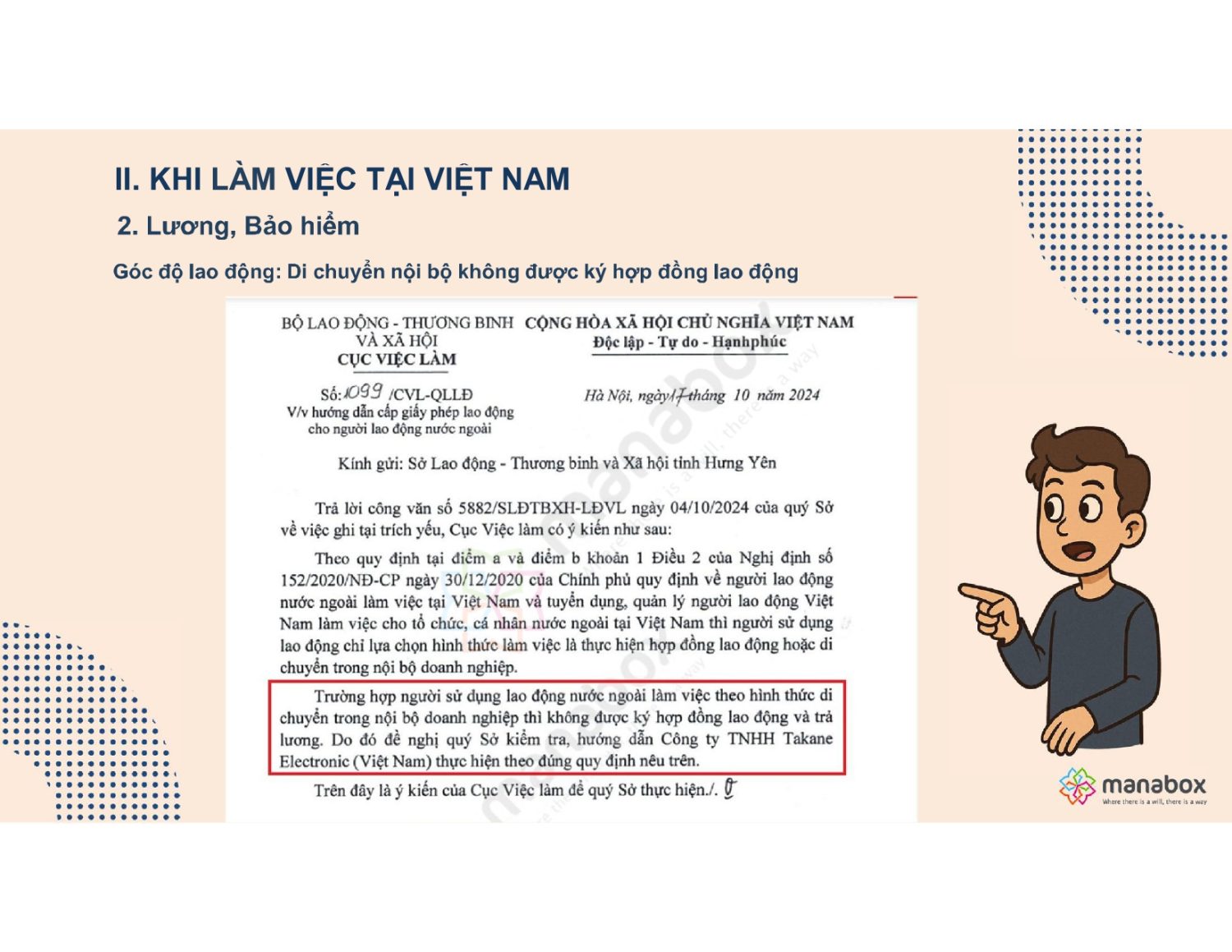

Góc độ Lao động: Không được ký hợp đồng và trả lương

Nhiều doanh nghiệp thắc mắc liệu có phải ký hợp đồng lao động với chuyên gia nước ngoài do công ty mẹ phái cử sang Việt Nam hay không. Theo góc độ pháp lý, nếu người nước ngoài được tuyển dụng trực tiếp tại Việt Nam thì bắt buộc ký hợp đồng lao động (bằng tiếng Việt hoặc song ngữ) giữa họ và công ty Việt Nam. Hợp đồng quy định rõ tiền lương, công việc, quyền và nghĩa vụ của đôi bên. Tuy nhiên, trong trường hợp di chuyển nội bộ (phái cử), người lao động nước ngoài thường không ký hợp đồng lao động với công ty tại Việt Nam, mà làm việc theo thỏa thuận phái cử từ công ty mẹ.

-

Căn cứ: Công văn số 1099/CVL-QLLĐ ngày 17/10/2024 của Cục Việc làm – Bộ LĐTBXH: Người lao động nước ngoài làm việc tại Việt Nam theo hình thức điều chuyển nội bộ doanh nghiệp (intra-corporate transferee) không được ký hợp đồng lao động và không được trả lương tại Việt Nam.

-

Việc chi trả lương và ký hợp đồng vẫn thuộc về công ty mẹ ở nước ngoài.

Bất cập:

- Trong thực tế, nhiều doanh nghiệp vẫn phải trả lương, thưởng, hoặc hỗ trợ chi phí – điều này mâu thuẫn với quy định pháp lý hiện hành. Điều này khiến doanh nghiệp tại Việt Nam không có cơ sở pháp lý rõ ràng để quản lý và chi trả chế độ cho người lao động làm việc thực tế tại Việt Nam.

- Doanh nghiệp phải cân nhắc thêm yếu tố về chi phí bảo hiểm phát sinh thêm

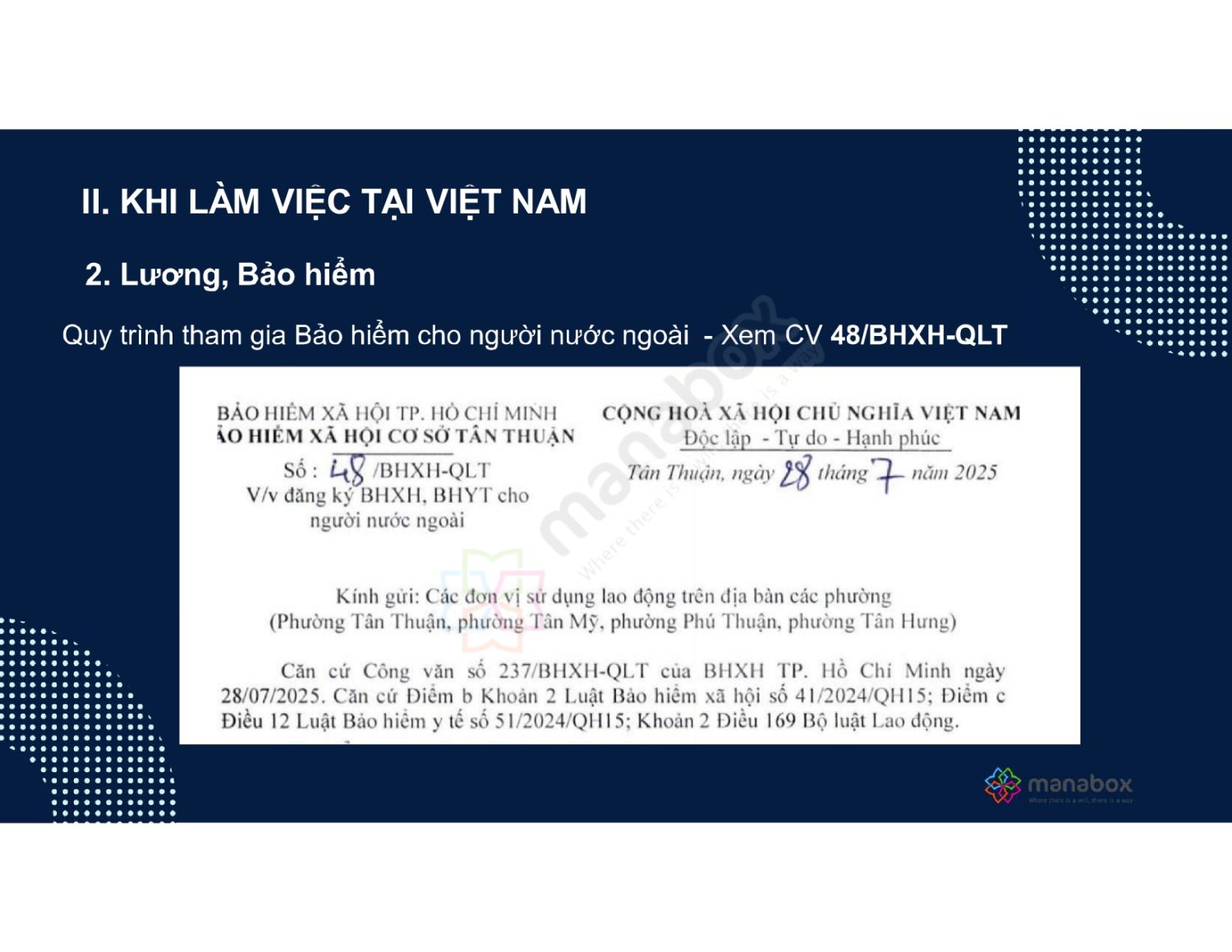

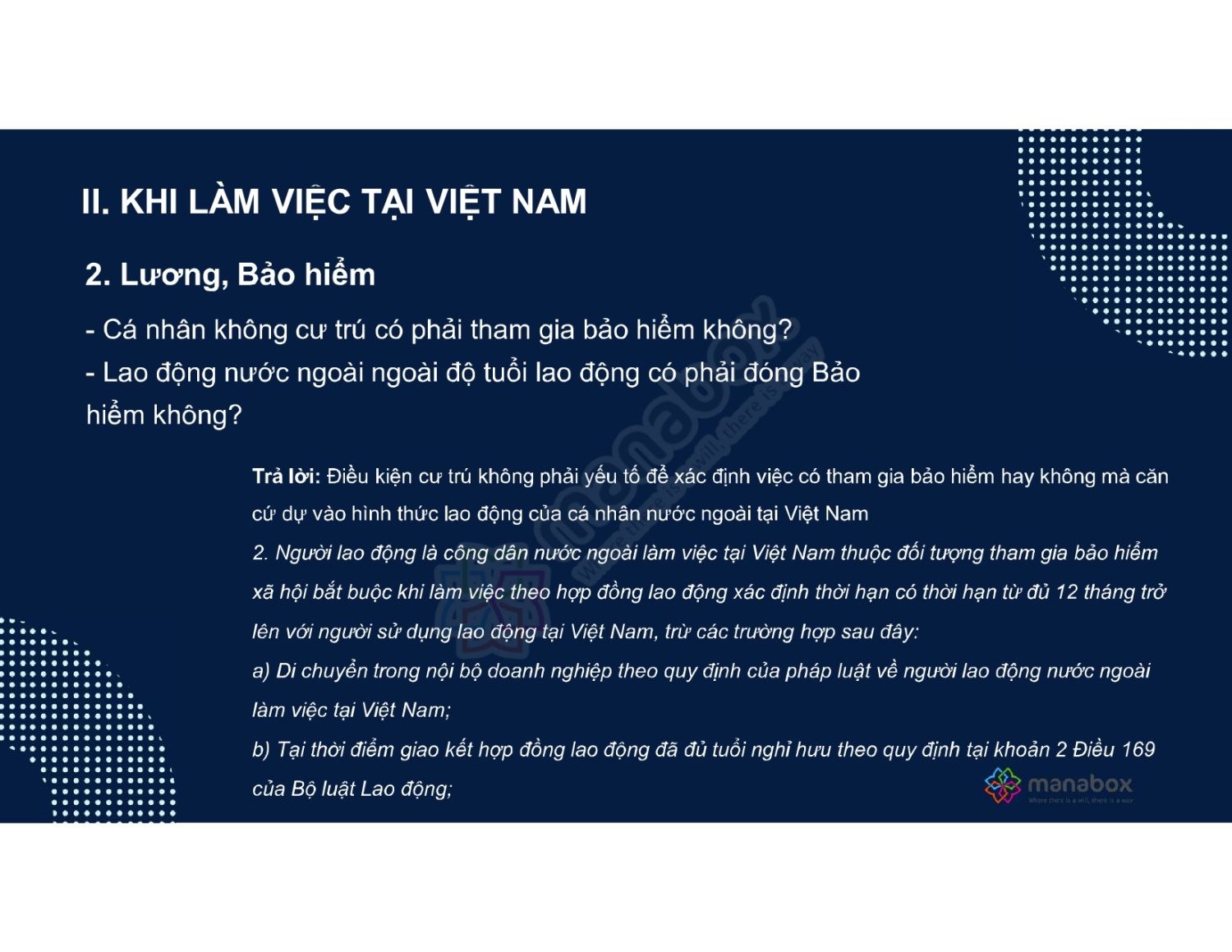

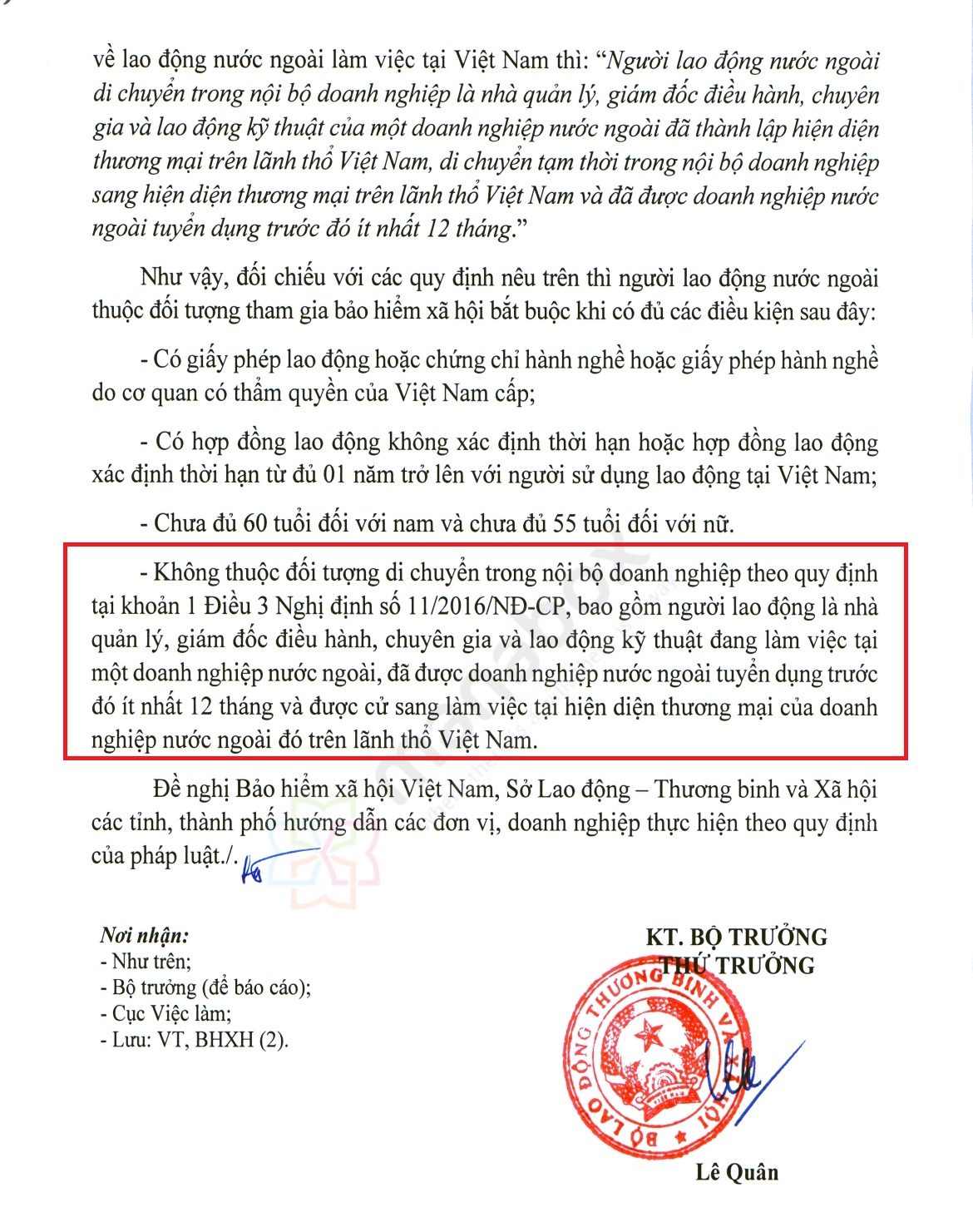

Góc độ Bảo hiểm xã hội: Không thuộc đối tượng tham gia BHXH bắt buộc

-

Trích dẫn từ hướng dẫn của Bộ LĐTBXH và Nghị định hiện tại: Người lao động nước ngoài chỉ phải tham gia BHXH bắt buộc nếu:

-

Có hợp đồng lao động tại Việt Nam ≥ 1 năm

-

Không thuộc diện điều chuyển nội bộ

-

Bất cập:

-

Lao động thuộc diện ký hợp đồng lao động, không phải di chuyển nội bộ thì phải tham gia bảo hiểm bắt buộc ở Việt Nam (BHXH, BHYT) làm tăng chi phí cao

Mức đóng bảo hiểm bắt buộc dành cho người nước ngoài – Insurance rate

Góc độ Thuế TNDN: Chi phí lương không được tính vào chi phí hợp lý

Việc không có hợp đồng lao động có thể dẫn đến một số bất cập:

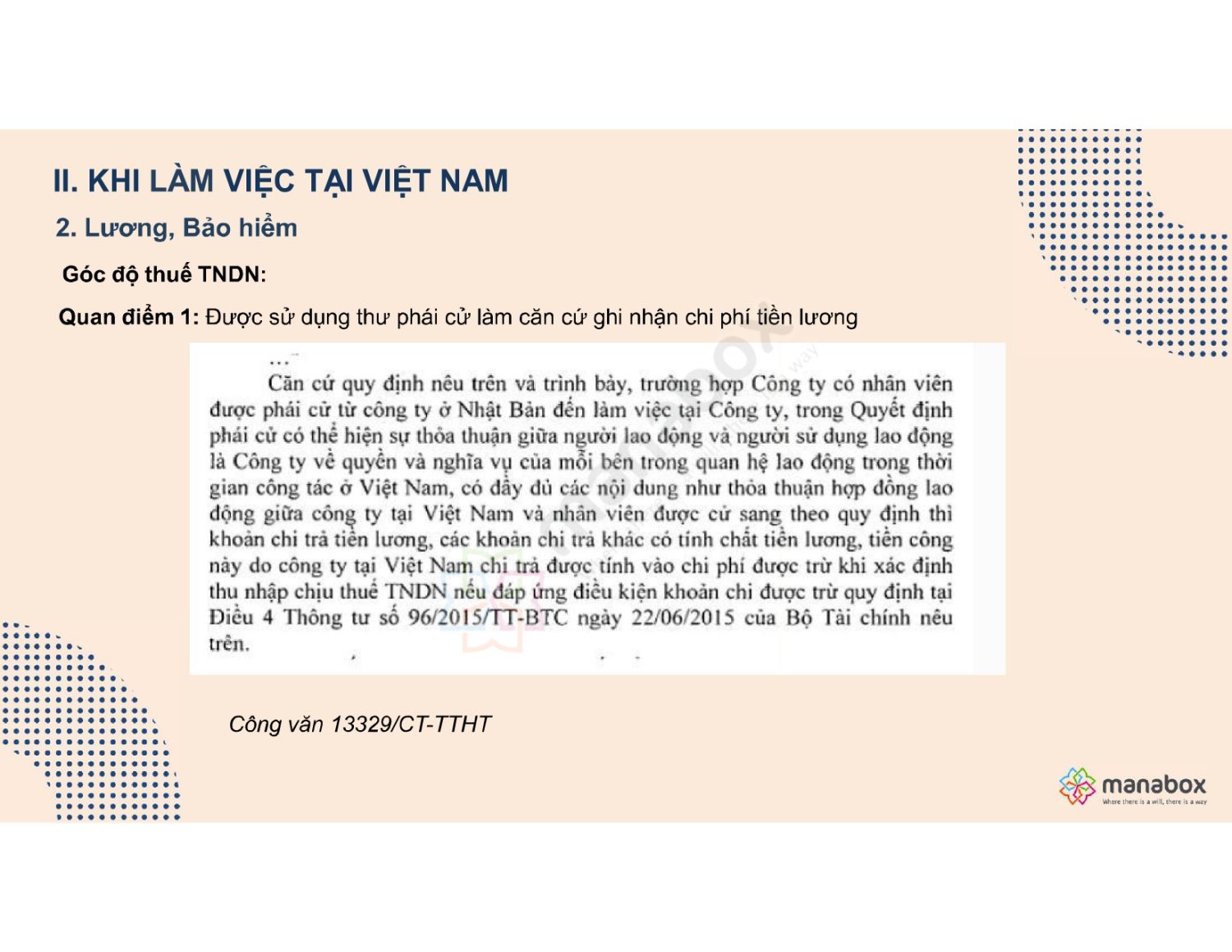

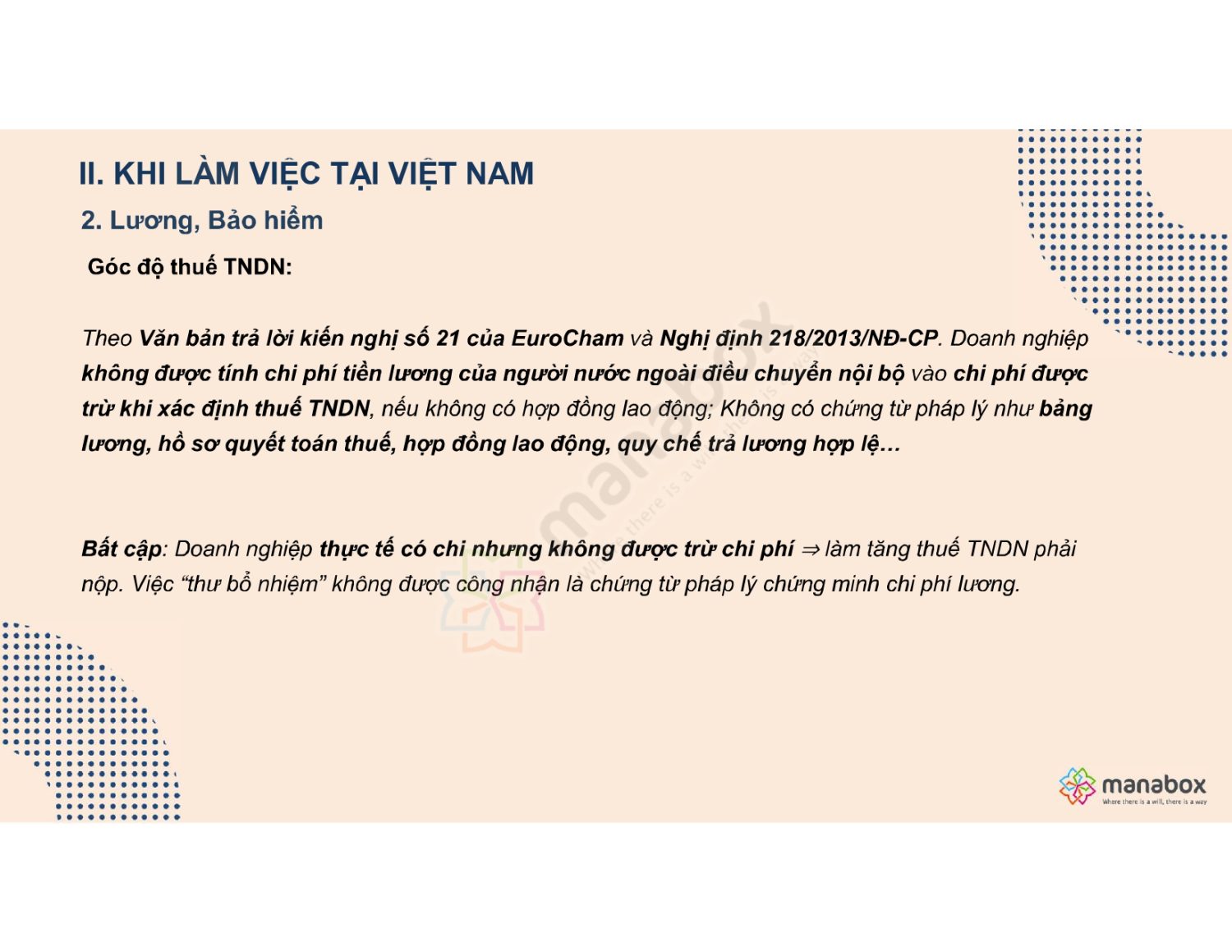

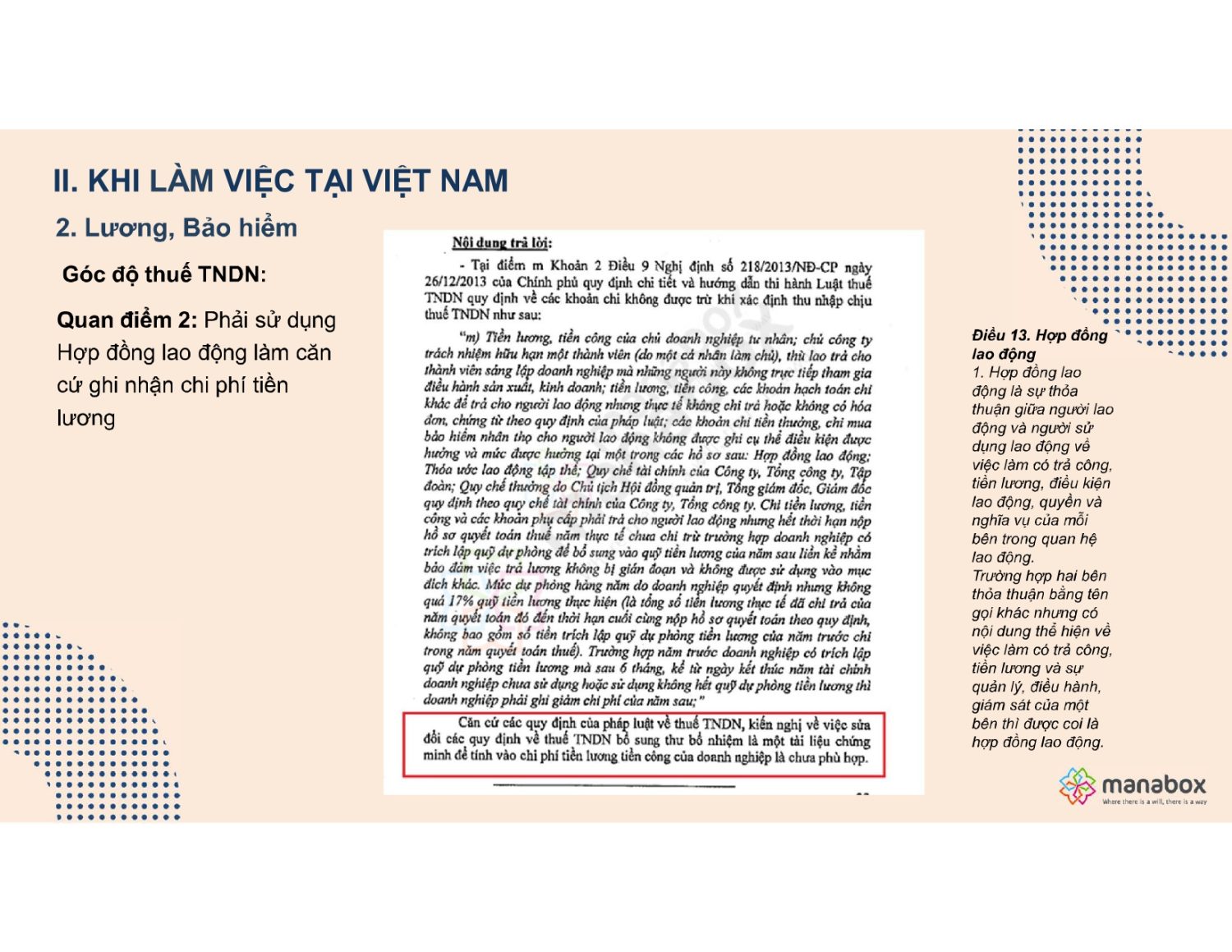

- Về thuế TNDN: Chi phí lương trả cho chuyên gia phái cử sẽ không được tính vào chi phí hợp lý khi tính thuế thu nhập doanh nghiệp nếu không có hợp đồng lao động hoặc chứng từ hợp pháp (như bảng lương, chứng từ khấu trừ thuế). Điều này nghĩa là doanh nghiệp đã chi trả lương nhưng không được trừ khi tính thuế, làm tăng số thuế TNDN phải nộp. Trên thực tế có trường hợp công ty chỉ có “thư bổ nhiệm/phái cử” từ công ty mẹ nhưng cơ quan thuế không chấp nhận đó là chứng từ hợp lệ để chứng minh chi phí lương. Theo Văn bản trả lời Kiến nghị số 21 của EuroCham và Nghị định 218/2013/NĐ-CP. Doanh nghiệp không được tính chi phí tiền lương của người nước ngoài điều chuyển nội bộ vào chi phí được trừ khi xác định thuế TNDN, nếu không có hợp đồng lao động;Không có chứng từ pháp lý như bảng lương, hồ sơ quyết toán thuế, hợp đồng lao động, quy chế trả lương hợp lệ…

Góc độ Thuế TNCN: Nguy cơ bị ấn định thuế nếu không kê khai lương tại Việt Nam

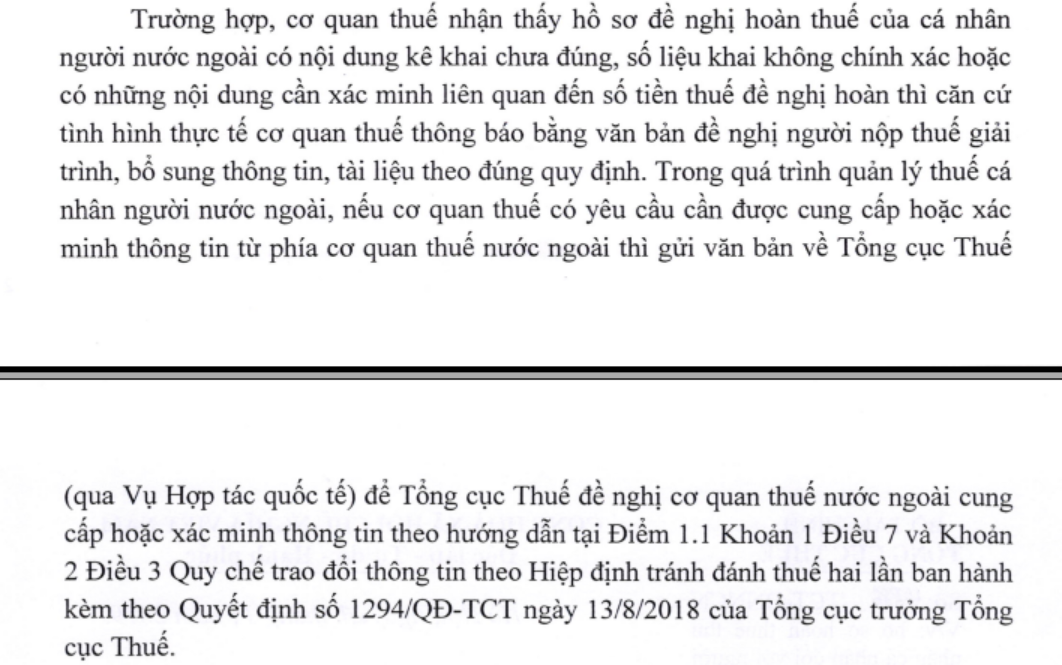

Về thuế TNCN: Dù không có hợp đồng với công ty Việt Nam, thu nhập do công ty mẹ trả cho công việc ở Việt Nam vẫn phải kê khai nộp thuế tại Việt Nam. Nếu doanh nghiệp và người lao động không chủ động kê khai, cơ quan thuế có quyền ấn định thu nhập chịu thuế dựa trên ước tính. Do thiếu chứng từ như hợp đồng và bảng lương, thuế có thể ấn định ở mức cao, dẫn đến việc chuyên gia bị truy thu thuế và phạt chậm nộp, ảnh hưởng xấu đến hồ sơ cư trú của họ.

Bất cập:

-

Không có hợp đồng lao động và chứng từ thanh toán ⇒ khó xác minh mức lương thực tế ⇒ cơ quan thuế dễ ấn định thu nhập theo mức giả định cao.

-

Người lao động có thể bị truy thu thuế, phạt chậm nộp, ảnh hưởng đến cư trú và hồ sơ pháp lý.

Truy thu thuế người nước ngoài không kê khai thuế TNCN – PIT evasion of foreigners?

Liên hệ nếu quý khách cần tư vấn thêm: Ms Huyền Hotline/Zalo – 094 719 2091

Email: pham.thi.thu.huyen@manaboxvn.jp.

_______________