Thuế TNDN

Doanh nghiệp nào không được miễn thuế TNDN 3 năm?

Bài viết dưới đây tổng hợp các tình huống hay gặp để trả lời nhanh câu hỏi: Doanh nghiệp nào không được miễn thuế TNDN 3 năm? theo Điều 7 Nghị định 20/2026/NĐ-CP (hướng dẫn Nghị quyết 198).

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Nội dung bài viết

Các câu hỏi cần trả lời để xem xét việc miễn thuế

Bước 1: Xác định đúng đối tượng

☐ DN thuộc doanh nghiệp vừa và nhỏ (kể cả siêu nhỏ) theo Luật hỗ trợ DNNVV (lao động BHXH + doanh thu hoặc vốn) Doanh nghiệp có thuộc trường hợp doanh nghiệp vừa vả nhỏ không?

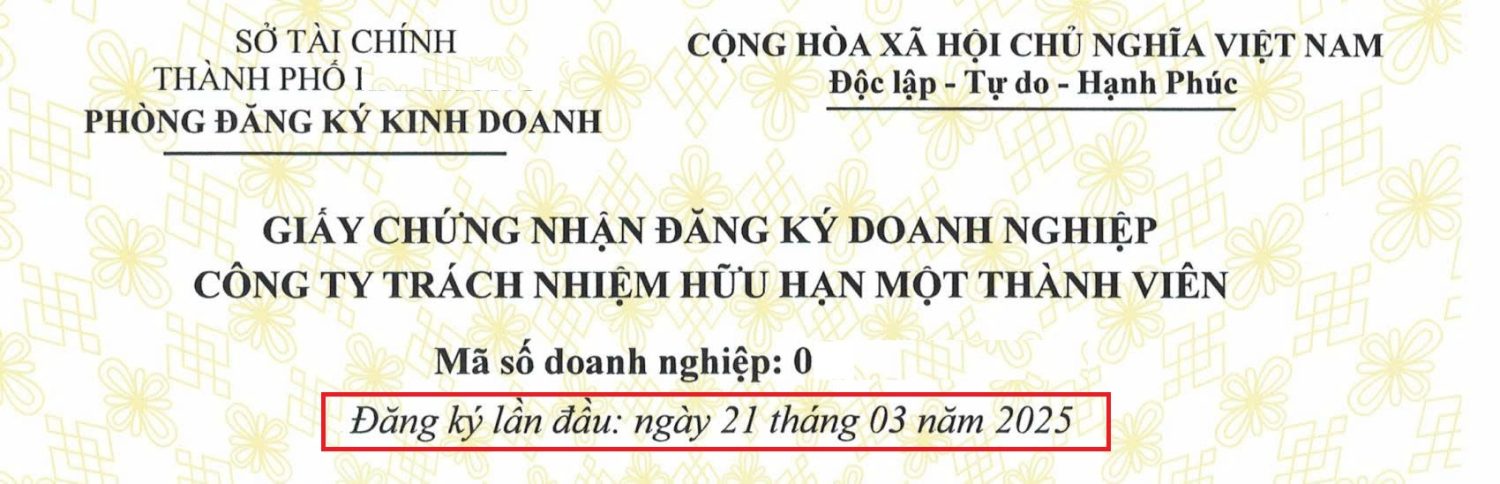

☐ DN đăng ký kinh doanh lần đầu (có “Đăng ký lần đầu” trên GCN).

☐ DN không thuộc trường hợp “thành lập mới do” sáp nhập/hợp nhất/chia/tách/chuyển đổi chủ sở hữu/chuyển loại hình.

☐ Tại thời điểm thành lập, người đại diện/chủ sở hữu/ thành viên hợp danh / người có vốn góp cao nhất:

-

-

☐ không đang giữ vai trò tương tự ở DN khác đang hoạt động và

-

☐ không giữ vai trò tương tự ở DN đã giải thể chưa đủ 12 tháng.

-

-

☐ Nếu người đại diện PL chỉ là người làm thuê, không góp vốn ⇒ ghi rõ để áp dụng ngoại lệ

Bước 2: Nếu được miễn thuế, xác định thời gian miễn & lựa chọn kỳ đầu < 12 tháng

☐ Xác định kỳ tính thuế đầu tiên < 12 tháng? (DN thành lập giữa năm…)

☐ DN lựa chọn:

-

-

☐ Bắt đầu miễn từ kỳ đầu tiên (năm thành lập)

-

☐ Hoặc đăng ký bắt đầu miễn từ kỳ tính thuế tiếp theo

-

☐ Lập bảng timeline 3 năm miễn tương ứng (VD: 2025–2027 hoặc 2026–2028)…

Bước 3: Có các loại thu nhập (b3) phải ngoại trừ?

☐ Doanh nghiệp có phát sinh thu nhập thuộc nhóm b3 không?

-

-

☐ Chuyển nhượng vốn/quyền góp vốn

-

☐ Chuyển nhượng bất động sản (mua bán BĐS)

-

☐ Chuyển nhượng dự án đầu tư/quyền tham gia dự án

-

☐ Chuyển nhượng quyền thăm dò/khai thác/chế biến khoáng sản

-

☐ SXKD ở nước ngoài

-

☐ Dầu khí/khoáng sản/tài nguyên quý hiếm

-

☐ Game online

-

☐ Hàng hóa/dịch vụ chịu TTĐB (trừ một số ngoại lệ dự án theo luật)

-

Nếu CÓ thu nhập b3 trên thì phải hạch toán/tách riêng phần thu nhập b3 (phần này không được miễn) và phần thu nhập SXKD thường (phần này được miễn).

Thu nhập không được miễn thuế theo Nghị định 20 và nghị quyết 198

Ví dụ xem xét theo check-list

|

Bước 1: Xác định đúng đối tượng |

✅ DN thuộc doanh nghiệp vừa và nhỏ ✅ DN đăng ký kinh doanh lần đầu, ví dụ theo ERC

✅Doanh nghiệp thành lập mới, không thuộc trường hợp sáp nhập/hợp nhất/chia/tách/chuyển đổi chủ sở hữu/chuyển loại hình ✅ Giả sử chủ sở hữu không đang giữ vai trò tương tự ở DN khác đang hoạt động và cũng không giữ vai trò tương tự ở DN đã giải thể chưa đủ 12 tháng |

|

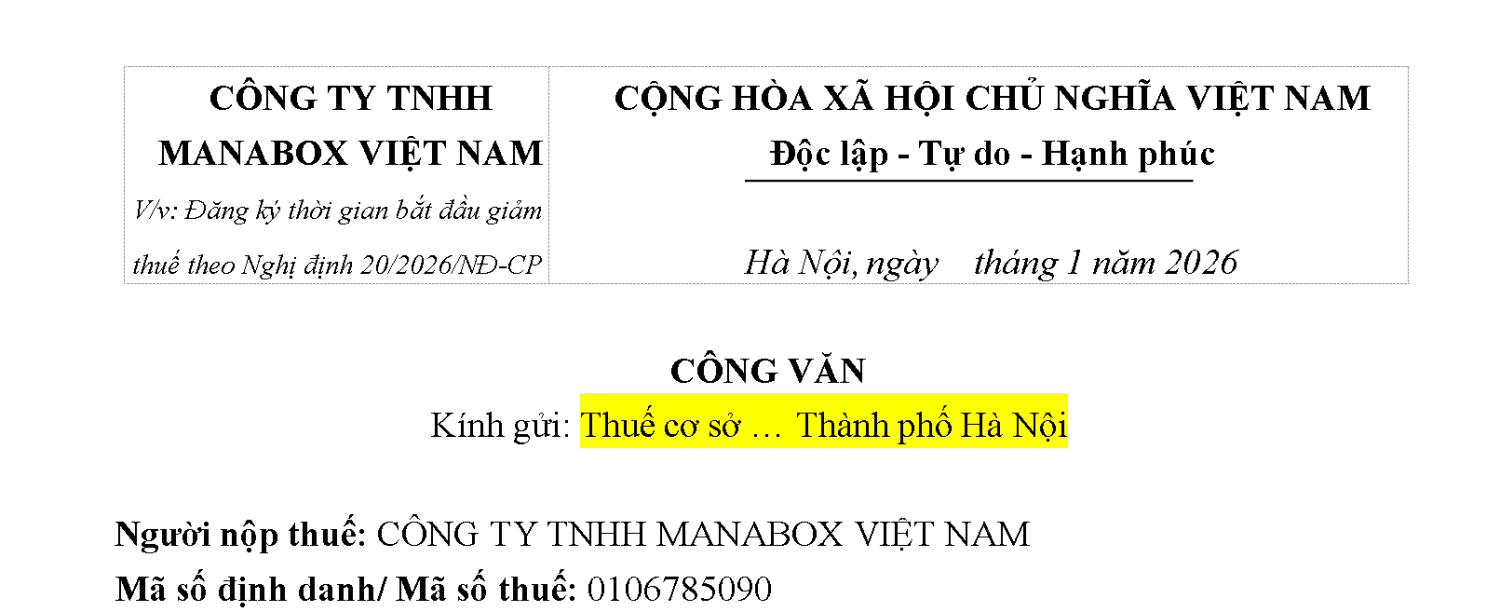

Bước 2: Xác định thời gian miễn & lựa chọn kỳ đầu < 12 tháng

|

✅Do thành lập năm 2025, công ty xác định kỳ tính thuế đầu tiên < 12 tháng nên có thể lựa chọn:

Công ty gửi văn bản đề nghị ưu đãi thuế TNDN từ kỳ tiếp theo thì timeline 3 năm miễn tương ứng 2026–2028

|

|

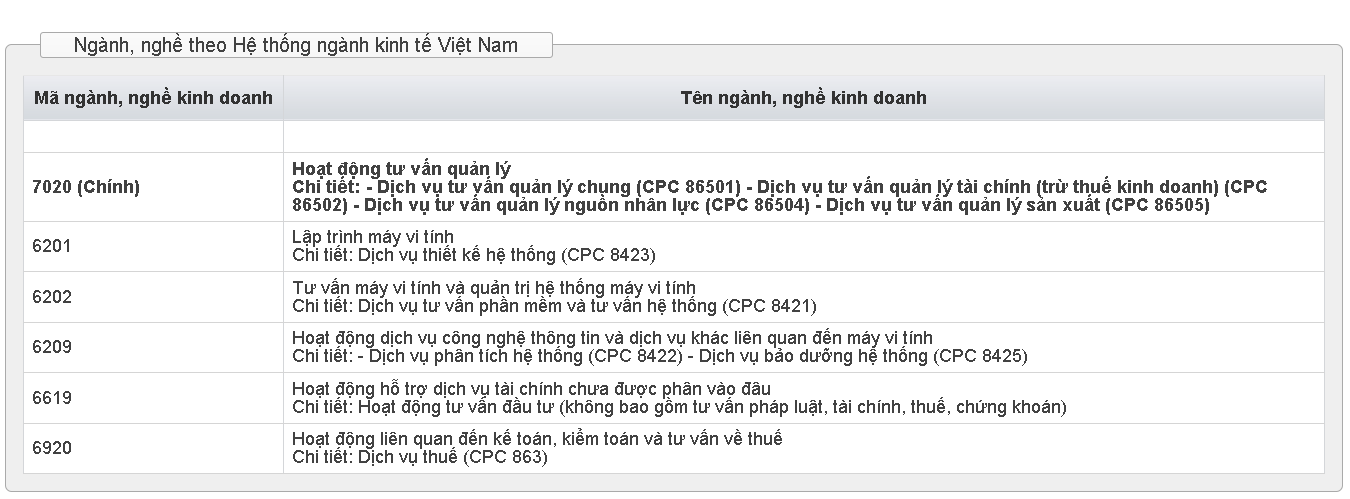

Bước 3: Có các loại thu nhập (b3) phải ngoại trừ? |

✅ Doanh nghiệp xem xét ngành nghề chính và không phát sinh thu nhập thuộc nhóm b3 (Công ty xem lại danh mục ngành nghề đăng ký, bản chất hoạt động, hóa đơn bán hàng…). Ví dụ công ty chỉ có hoạt động tư vấn thuế theo mã ngành 6920 hoặc tư vấn quản lý theo mã ngành 7020 thì không thuộc các thu nhập bị ngoại trừ

|

Các trường hợp thường gặp

| Nhóm | Tên nhóm (bản chất) | Câu hỏi hay gặp | Kết luận nhanh | Điểm mấu chốt cần soi | Cơ sở pháp lý chính |

|---|---|---|---|---|---|

| I | Doanh nghiệp thực sự mới | DN mới tinh, chưa từng lập DN thì có được miễn không? | ✅ ĐƯỢC | Là DNNVV (kể cả siêu nhỏ); đăng ký lần đầu; không vướng b1/b2/b3 | NĐ 20/2026: Điều 7 khoản 3 |

| II | Thành lập trước 2025 / cuối năm | DN thành lập 2024 (hoặc trước 17/5/2025) có được hưởng không? | ⚠️ ĐƯỢC cho thời gian còn lại | Mốc GCN lần đầu; còn “thời gian ưu đãi” hay không; có đăng ký lựa chọn bắt đầu hưởng không | NĐ 20/2026: Điều 7 khoản 3 (đoạn “còn thời gian…”), khoản 5 |

| III | Thay đổi sau thành lập (đổi chủ/giám đốc/ngành nghề) | Đổi chủ/giám đốc/bổ sung ngành nghề có mất ưu đãi không? | ✅ KHÔNG MẤT | Loại trừ chỉ áp cho “thành lập mới do…”; không reset mốc | NĐ 20/2026: Điều 7 khoản 3 (b1, b2) |

| IV | Nhân sự tách từ DN khác (rủi ro b2) | Trước đây từng làm/đứng DN khác thì có được miễn không? | ❌/✅ PHỤ THUỘC | Tại thời điểm thành lập: có là đại diện PL + góp vốn/vốn cao nhất ở DN khác (đang hoạt động hoặc giải thể <12 tháng) không; ngoại lệ “đại diện PL không góp vốn” | NĐ 20/2026: Điều 7 khoản 3 điểm b (b2) |

| V | Thu nhập đặc thù (b3) | DN được miễn nhưng có khoản thu nhập này thì sao? | ⚠️ CHỈ KHÔNG MIỄN PHẦN THU NHẬP b3 | Chia theo loại thu nhập, không chia theo thời gian; phải hạch toán riêng | NĐ 20/2026: Điều 7 khoản 3 điểm b (b3); Luật 67/2025: Điều 18 khoản 3 |

| VI | Chuyển đổi từ hộ kinh doanh | Hộ kinh doanh lên DN có được miễn 3 năm không? | ❌ KHÔNG theo NĐ20; ✅ Miễn 2 năm theo NĐ320 | Cơ chế riêng: miễn 2 năm từ năm có TNCT; HKD phải hoạt động ≥12 tháng; vẫn soi điều kiện “đăng ký lần đầu” & b2 | NĐ 320/2025: Điều 11 |

Giải đáp chi tiết

| # | Tình huống | Được miễn TNDN 3 năm? | Điều kiện / cách hiểu nhanh | Cơ sở pháp lý (điều-khoản-điểm) |

|---|---|---|---|---|

| 1 | Người đã giải thể HỘ KINH DOANH, thành lập công ty “lần đầu” | Thường ĐƯỢC (nếu DN mới là DNNVV, không vướng b2/b3) | HKD không phải “doanh nghiệp”; điểm b2 chỉ loại trừ khi người chủ chốt đã/đang đứng vai trò ở DN khác (đang hoạt động / DN giải thể <12 tháng) | NĐ 20: Điều 7 khoản 3 (đối tượng + loại trừ b2/b3) |

| 2 | DNNVV thành lập mới “tinh”, chưa từng lập DN | ĐƯỢC | Miễn 03 năm tính từ năm cấp GCN ĐKDN lần đầu | NĐ 20: Điều 7 khoản 3 |

| 3 | DN thành lập cuối 2024 (trước 17/5/2025) hỏi có được hưởng không | ĐƯỢC – cho thời gian còn lại | Nếu GCN cấp trước thời điểm NQ198 có hiệu lực mà “còn thời gian ưu đãi” → hưởng phần còn lại | NĐ 20: Điều 7 khoản 3 (đoạn “GCN cấp trước… còn thời gian…”) |

| 4 | DN thành lập 12/2024, kỳ đầu <12 tháng: có thể “dời” sang 2025 để tròn 3 năm? | ĐƯỢC chọn (nếu đủ điều kiện) | DN được lựa chọn: hưởng ngay kỳ đầu hoặc đăng ký bắt đầu kỳ sau | NĐ 20: Điều 7 khoản 5 |

| 5 | DN thành lập 2024 → 2025 đổi chủ sở hữu (chuyển nhượng vốn) | Vẫn ĐƯỢC (nếu lúc thành lập không vướng b2/b3) | Loại trừ “thành lập mới do chuyển đổi chủ sở hữu” nhắm trường hợp ngay lúc thành lập là do tái cấu trúc; đổi chủ sau đó thường không làm mất ưu đãi | NĐ 20: Điều 7 khoản 3 (loại trừ b1/b2/b3) |

| 6 | DN “thành lập mới do sáp nhập/hợp nhất/chia/tách/chuyển đổi chủ sở hữu/chuyển loại hình” | KHÔNG | Bị loại theo b1 | NĐ 20: Điều 7 khoản 3 điểm b (b1) |

| 7 | DN “thành lập mới” mà người đại diện PL/thành viên hợp danh/người vốn góp cao nhất đang đứng DN khác hoặc DN giải thể <12 tháng | KHÔNG | Bị loại theo b2 (trừ ngoại lệ người đại diện PL không góp vốn) | NĐ 20: Điều 7 khoản 3 điểm b (b2) |

| 8 | Năm trước làm giám đốc đại diện PL ở DN khác nhưng không góp vốn, nay lập DN mới | CÓ THỂ ĐƯỢC | Vì b2 có ngoại lệ: đại diện PL không phải thành viên góp vốn thì không bị loại chỉ vì từng làm đại diện | NĐ 20: Điều 7 khoản 3 điểm b (b2 – đoạn ngoại lệ) |

| 9 | DN siêu nhỏ có được miễn không? | ĐƯỢC (nếu đăng ký lần đầu, không vướng loại trừ) | “DNNVV” bao gồm siêu nhỏ/nhỏ/vừa theo Luật hỗ trợ DNNVV | NĐ 20: Điều 7 khoản 3; (tham chiếu định nghĩa DNNVV trong bài tổng quan) |

| 10 | DN thành lập 23/5/2024, đổi chủ/giám đốc 26/11/2024 | ĐƯỢC – cho thời gian còn lại | Vẫn tính theo mốc GCN lần đầu; đổi chủ sau đó không tự làm mất ưu đãi (nhưng phải chắc không vướng b2 tại thời điểm thành lập) | NĐ 20: Điều 7 khoản 3 (a + b2) |

| 11 | DN thành lập 3/2024, 4/2025 bổ sung ngành nghề và có “Xác nhận thay đổi nội dung ĐKDN” | ĐƯỢC | Thay đổi ngành nghề là thay đổi thông tin đăng ký, không phải “thành lập mới do…” | NĐ 20: Điều 7 khoản 3 (mốc theo GCN lần đầu; loại trừ chỉ áp cho “thành lập mới do…”) |

| 12 | DN đồng thời đủ nhiều ưu đãi (địa bàn/ngành nghề/… + ưu đãi NĐ20) | ĐƯỢC CHỌN phương án có lợi nhất | Được lựa chọn ưu đãi có lợi nhất và phải áp dụng ổn định trong suốt thời gian miễn/giảm | NĐ 20: Điều 7 khoản 4 |

| 13 | DN có phát sinh thu nhập thuộc nhóm b3 (chuyển nhượng vốn/BĐS/dự án…; SXKD ngoài VN; dầu khí-khoáng sản; game online; hàng hóa/dv TTĐB…) | KHÔNG được miễn cho PHẦN thu nhập đó | Ưu đãi không áp dụng với các loại thu nhập tại khoản 3 Điều 18 Luật TNDN 67/2025 (liệt kê theo a,b,c,…) | NĐ 20: Điều 7 khoản 3 điểm b (b3); Luật 67: Điều 18 khoản 3 |

| 14 | DN môi giới BĐS (dịch vụ môi giới), không trực tiếp chuyển nhượng BĐS | ĐƯỢC (nếu không có thu nhập b3) | b3 loại trừ “thu nhập chuyển nhượng BĐS”, không loại trừ doanh thu dịch vụ môi giới (nhưng phải tách nếu vừa môi giới vừa chuyển nhượng) | Luật 67: Điều 18 khoản 3 điểm a (loại trừ thu nhập chuyển nhượng BĐS) |

| 15 | DN thành lập từ 2023, 2023 chưa doanh thu, 2024 có doanh thu, 2025 có doanh thu → hỏi miễn 2025? | PHỤ THUỘC – rủi ro cao | Vì NĐ20 áp dụng từ kỳ tính thuế 2025; DN thành lập quá sớm có thể không còn “thời gian ưu đãi còn lại” để hưởng. Trường hợp này thường phải rà kỹ mốc “còn thời gian” theo Điều 7 khoản 3 và hiệu lực áp dụng | NĐ 20: Điều 7 khoản 3 (đoạn “còn thời gian… cho thời gian còn lại”) ; hiệu lực áp dụng từ 2025 |

| 16 | (Bổ sung theo NĐ 320) DN thành lập mới từ hộ kinh doanh/cá nhân kinh doanh chuyển đổi lên DN | KHÔNG theo cơ chế 3 năm của NĐ20; nhưng CÓ thể được miễn 2 năm theo NĐ320 | Miễn 02 năm liên tục kể từ khi có thu nhập chịu thuế; nếu 3 năm đầu chưa có TNCT thì tính từ năm thứ 4; kỳ đầu <12 tháng được chọn; HKD phải hoạt động liên tục ≥12 tháng; đồng thời vẫn loại trừ tương tự “đăng ký lần đầu + b2” | NĐ 320: Điều 11 (đoạn quy định miễn 2 năm + các điểm a,b,c,d) |

Liên hệ nếu quý khách cần tư vấn thêm: Ms Huyền Hotline/Zalo – 094 719 2091

Email: pham.thi.thu.huyen@manaboxvn.jp.

_______________