Thuế GTGT

Phân bổ VAT dùng chung (Có ví dụ minh họa)

Bài viết hướng dẫn Phân bổ VAT dùng chung theo quy định mới nhất theo Luật Thuế GTGT số 48/2024/QH15 và các văn bản hướng dẫn mới nhất năm 2025, quy tắc phân bổ thuế GTGT đầu vào dùng chung cho hoạt động chịu thuế và không chịu thuế đã có sự thay đổi căn bản.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Nội dung bài viết

Nguyên tắc phân bổ thuế GTGT đầu vào dùng chung

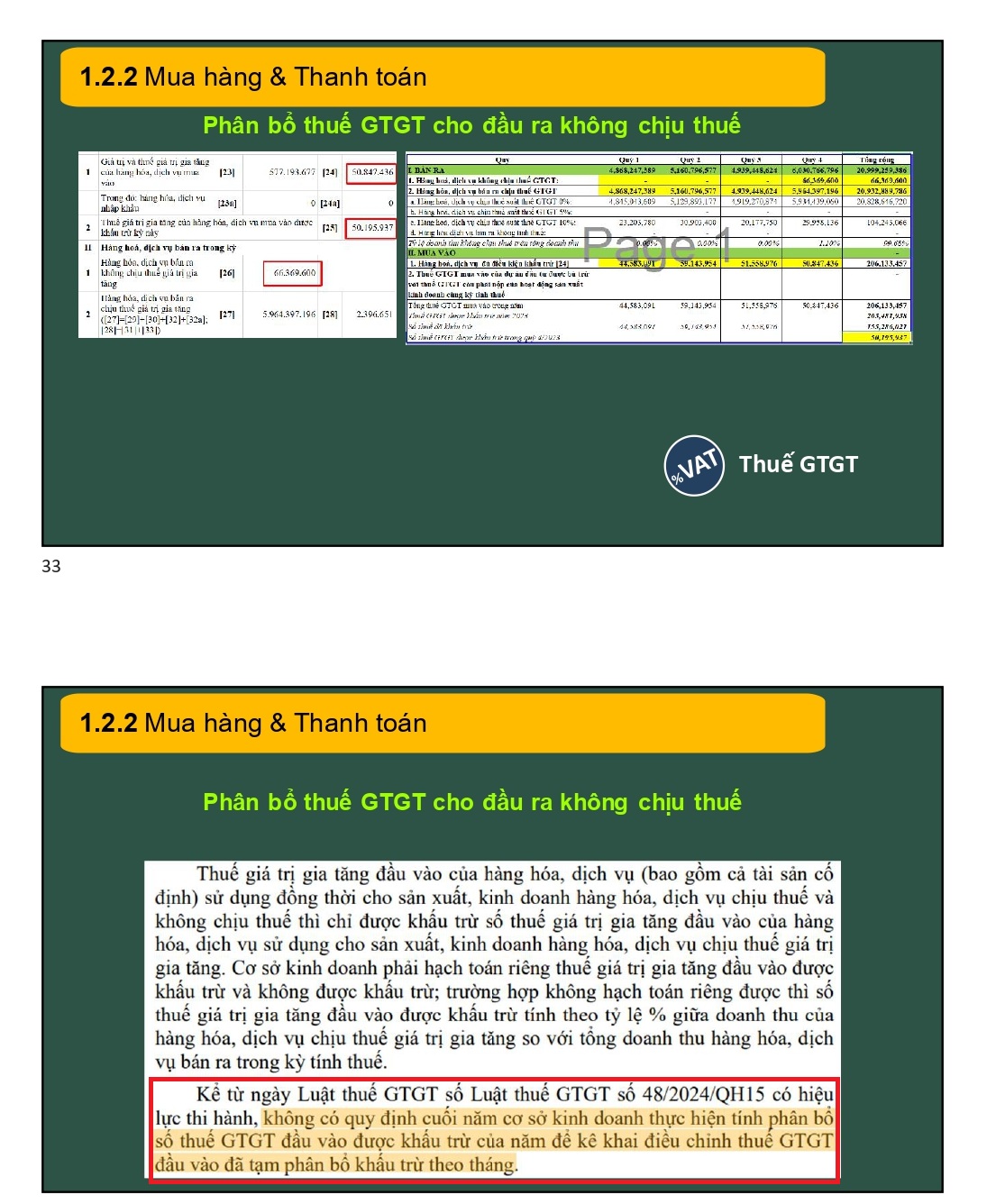

Đối với các cơ sở kinh doanh có hàng hóa, dịch vụ mua vào sử dụng đồng thời cho cả hoạt động sản xuất kinh doanh (SXKD) chịu thuế và không chịu thuế GTGT: Chỉ được khấu trừ số thuế GTGT đầu vào của hàng hóa, dịch vụ sử dụng cho SXKD hàng hóa, dịch vụ chịu thuế GTGT

- Cơ sở kinh doanh phải hạch toán riêng thuế GTGT đầu vào được khấu trừ và không được khấu trừ

- Cách phân bổ (nếu không hạch toán riêng được): Số thuế GTGT đầu vào được khấu trừ tính theo tỷ lệ % giữa doanh thu của hàng hóa, dịch vụ chịu thuế GTGT so với tổng doanh thu hàng hóa, dịch vụ bán ra trong kỳ tính thuế

So sánh cơ sở pháp lý

| Văn bản | Quy định mới tại Nghị định 181/2025/NĐ-CP | Quy định tại thông tư 26/2015/TT-BTC trước đó |

| Nội dung quy định |

Thuế giá trị gia tăng đầu vào của hàng hóa (bao gồm cả tài sản cố định), dịch vụ sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế thì chỉ được khấu trừ số thuế giá trị gia tăng đầu vào của hàng hóa, dịch vụ sử dụng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế giá trị gia tăng. Cơ sở kinh doanh phải hạch toán riêng thuế giá trị gia tăng đầu vào được khấu trừ và không được khấu trừ; trường hợp không hạch toán riêng được thì số thuế giá trị gia tăng đầu vào được khấu trừ tính theo tỷ lệ % giữa doanh thu của hàng hóa, dịch vụ chịu thuế giá trị gia tăng so với tổng doanh thu hàng hóa, dịch vụ bán ra trong kỳ tính thuế. |

Thuế GTGT đầu vào của hàng hóa, dịch vụ (kể cả tài sản cố định) sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế GTGT thì chỉ được khấu trừ số thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT. Cơ sở kinh doanh phải hạch toán riêng thuế GTGT đầu vào được khấu trừ và không được khấu trừ; trường hợp không hạch toán riêng được thì thuế đầu vào được khấu trừ tính theo tỷ lệ (%) giữa doanh thu chịu thuế GTGT, doanh thu không phải kê khai, tính nộp thuế GTGT so với tổng doanh thu của hàng hóa, dịch vụ bán ra bao gồm cả doanh thu không phải kê khai, tính nộp thuế không hạch toán riêng được. |

Ví dụ so sánh

Trường hợp 1

Giả sử công ty trong kỳ có số liệu sau

| Chỉ tiêu | Quý 1 | Quý 2 | Quý 3 | Quý 4 | Tổng cả năm |

| 1. Doanh thu chịu thuế | 20 | 100 | 100 | 100 | 320 |

| 2. Doanh thu KHÔNG chịu thuế | 80 | 0 | 0 | 0 | 80 |

| 3. Tổng doanh thu (1+2) | 100 | 100 | 100 | 100 | 400 |

| 4. Tỷ lệ DT chịu thuế (1/3) | 20% | 100% | 100% | 100% | 80% (320/400) |

| 5. Thuế GTGT đầu vào cần phân bổ | 100 | 10 | 10 | 10 | 130 |

Kết quả so sánh

-

Cách MỚI (chốt theo từng quý): Tổng cộng khấu trừ cả năm 50 triệu đồng

-

Quý 1 được khấu trừ: 20

-

Quý 2 được khấu trừ: 10

-

Quý 3 được khấu trừ: 10

-

Quý 4 được khấu trừ: 10

-

-

Cách CŨ (điều chỉnh cuối năm):

-

Tính lại theo tỷ lệ cả năm: 80%

-

Tổng thuế được khấu trừ: 130 x 80% = 104 triệu

-

Như vậy, việc phân bổ lại có thể giúp khấu trừ nhiều thuế GTGT hơn

Trường hợp 2

| Chỉ tiêu | Quý 1 | Quý 2 | Quý 3 | Quý 4 | Tổng cả năm |

| 1. Doanh thu chịu thuế | 100 | 0 | 0 | 0 | 100 |

| 2. Doanh thu KHÔNG chịu thuế | 0 | 100 | 100 | 100 | 300 |

| 3. Tổng doanh thu (1+2) | 100 | 100 | 100 | 100 | 400 |

| 4. Tỷ lệ DT chịu thuế (1/3) | 100% | 0% | 0% | 0% | 25% (100/400) |

| 5. Thuế GTGT đầu vào cần phân bổ | 100 | 10 | 10 | 10 | 130 |

-

Cách MỚI (Tính theo từng quý):

-

Quý 1 được khấu trừ: $100 \times 100\% = 100$

-

Quý 2, 3, 4: Tỷ lệ 0% nên không được khấu trừ.

-

Tổng cộng khấu trừ cả năm = 100 triệu đồng.

-

-

Cách CŨ (điều chỉnh cuối năm):

-

Tính lại theo tỷ lệ cả năm: 25\%

-

Tổng thuế được khấu trừ: 130 x 25% = 32,5

-

Kết luận: Cách cũ chỉ cho khấu trừ 32,5 triệu, thấp hơn nhiều so với cách mới (100 triệu).

Liên hệ nếu quý khách cần tư vấn thêm: Ms Huyền Hotline/Zalo – 094 719 2091

Email: pham.thi.thu.huyen@manaboxvn.jp.

_______________