Hướng dẫn công ty lập tờ khai thuế nhà thầu nước ngoài – Tờ khai 01/NTNN. Đây là mẫu biểu do công ty khấu trừ thuế trước khi trả tiền thu nhập cho nhà thầu

Nội dung bài viết

Tình huống minh họa thực tế và tờ khai

Doanh nghiệp thanh toán cho nhà cung cấp nước ngoài (Chưa đăng ký tự khai thuế ở Việt Nam) phí dịch vụ tư vấn với một số thông tin sau, kế toán cần phân biệt trường hợp 1.1 (Hợp đồng Gross); trường hợp 1.2 (Hợp đồng Net)

Hãy tìm hiểu cơ sở lập tờ khai thuế nhà thầu nước ngoài? Định khoản các giao dịch ?

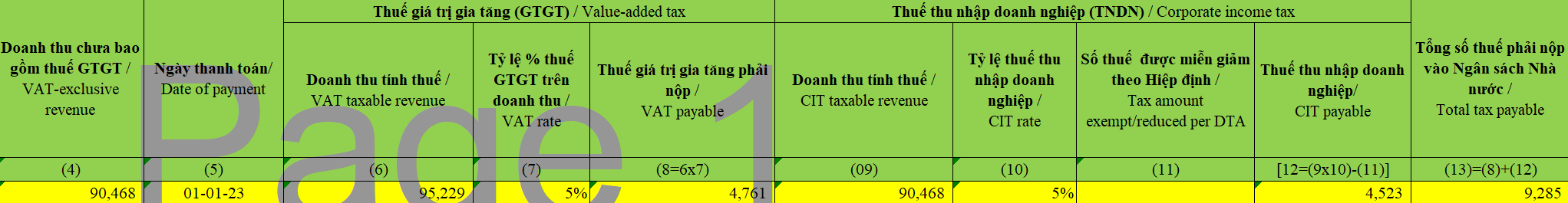

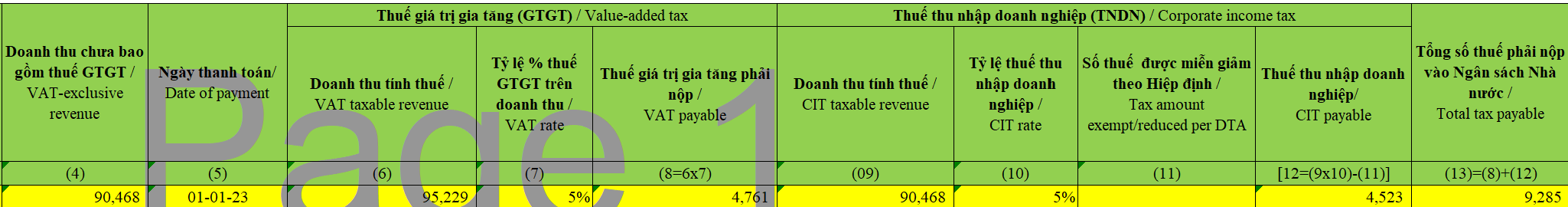

Tình huống 1.1: Tính thuế với hợp đồng Gross (Số tiền trả cho nhà thầu đã gồm thuế ở Việt Nam, thuế do nhà thầu phải tự chịu và trừ vào số tiền thanh toán cho nhà thầu)

- Số tiền theo hợp đồng phải trả nhà thầu là 4,2 USD

- Tỷ giá tính thuế là 22673,… (Thường lấy tỷ giá bán chuyển khoản tại ngày thanh toán, đọc thêm tại https://gonnapass.com/ban-hoi-gonna-pass-tra-loi-ty-gia-su-dung-de-tinh-thue-nha-thau-nuoc-ngoai-duoc-ap-dung-nhu-the-nao/)

- Giả sử thuế suất của dịch vụ được xác định là 5% thuế GTGT; 5% thuế TNDN (Tra cứu thuế suất thuế nhà thầu tại https://gonnapass.com/ty-le-thue-nha-thau-moi-nhat/)

- Công ty chuyển khoản cho nhà thầu số tiền còn lại sau khi trừ thuế nhà thầu

Gợi ý

- Doanh thu tính thuế nhà thầu: 4,2 USD x Tỷ giá 22673,.. ~ 95.229 đ

- Số thuế cần phải nộp thay nhà thầu là:

- + Thuế GTGT: 95.229 x 5% = 4.761 đ

- + Thuế TNDN: (95.229 – 4.761) x 5% = 90.468 x 5% = 4.523 đ

Định khoản

- Ghi nhận chi phí dịch vụ

- Nợ TK Chi phí, Mua hàng… (TK 641, 642, 154…) : 95.229

- Có TK Nợ Phải trả người bán (TK 331 – Chi tiết Mã khách Nhà thầu): 95.229

- Nợ TK Chi phí, Mua hàng… (TK 641, 642, 154…) : 95.229

- Ghi nhận thuế GTGT đầu vào, giả sử được khấu trừ

- Nợ TK Thuế GTGT đầu vào (TK 133): 4.761

- Có TK Thuế khác (TK 3338): 4.761

- Nợ TK Thuế GTGT đầu vào (TK 133): 4.761

- Ghi nhận thuế TNDN trả thay

- Nợ TK Phải trả người bán (TK 331 – Chi tiết Mã khách Nhà thầu): : 4.523

- Có TK Thuế khác (TK 3338): 4.523

- Nợ TK Phải trả người bán (TK 331 – Chi tiết Mã khách Nhà thầu): : 4.523

Tình huống 1.2: Tính thuế với hợp đồng NET (Số tiền trả cho nhà thầu chưa gồm thuế ở Việt Nam, thuế do bên Việt Nam phải chịu thay nhà thầu và tính vào chi phí của bên Việt Nam)

- Số tiền theo hợp đồng phải trả nhà thầu là 3,79 USD

- Tỷ giá tính thuế là 22673,… (Thường lấy tỷ giá bán chuyển khoản tại ngày thanh toán, đọc thêm tại https://gonnapass.com/ban-hoi-gonna-pass-tra-loi-ty-gia-su-dung-de-tinh-thue-nha-thau-nuoc-ngoai-duoc-ap-dung-nhu-the-nao/)

- Giả sử thuế suất của dịch vụ được xác định là 5% thuế GTGT; 5% thuế TNDN (Tra cứu thuế suất thuế nhà thầu tại https://gonnapass.com/ty-le-thue-nha-thau-moi-nhat/)

- Công ty chuyển khoản cho nhà thầu số tiền là 3,79 USD; Thuế nhà thầu công ty chịu thay.

Gợi ý

- Doanh thu tính thuế nhà thầu: 3,79 USD x Tỷ giá 22673,.. ~ 85.944

- Số thuế cần phải nộp thay nhà thầu là:

- + Thuế TNDN: 85.944/(1-5%) x 5% = 90.467 x 5% = 4.523

- + Thuế GTGT: (85.944 + 4.523)/(1-5%) x 5% = 95.228 x 5% = 4.761

Định khoản

- Ghi nhận chi phí dịch vụ

- Nợ TK Chi phí, Mua hàng… (TK 641, 642, 154…) : 85.944

- Có TK Nợ phải trả người bán (TK 331 – Chi tiết Mã khách Nhà thầu): 85.944

- Nợ TK Chi phí, Mua hàng… (TK 641, 642, 154…) : 85.944

- Ghi nhận thuế TNDN trả thay

- Nợ TK Chi phí, Mua hàng… (TK 641, 642, 154…): 4.523

- Có TK Thuế khác (TK 3338): 4.523

- Nợ TK Chi phí, Mua hàng… (TK 641, 642, 154…): 4.523

- Ghi nhận thuế GTGT đầu vào, giả sử được khấu trừ

- Nợ TK Thuế GTGT đầu vào (TK 133): 4.761

- Có TK Thuế khác (TK 3338): 4.761

- Nợ TK Thuế GTGT đầu vào (TK 133): 4.761

Khi đó, công ty cần kê khai và lập tờ khai thuế nhà thầu

Lưu ý: Cách xử lý lỗi sai Người nộp thuế đã kê khai sai mã số thuế trên tờ khai thuế nhà thầu nước ngoài.

– Nguyên tắc kê khai:

Trên tờ khai thuế nhà thầu nước ngoài mẫu số 01/NTNN đơn vị kê khai mã số thuế nộp hộ nhà thầu tại chỉ tiêu [05] – chỉ tiêu “Mã số thuế nộp thay của Bên Việt Nam” và các chỉ tiêu khác có liên quan đến thông tin MST nhà thầu nộp thay.

– Nội dung khai sai:

Doanh nghiệp kê khai chỉ tiêu [05] trên tờ khai thuế nhà thầu nước ngoài mẫu số 01/NTNN là mã số thuế của doanh nghiệp Việt Nam nên tờ khai đơn vị gửi không được hệ thống chấp nhận.

– Hướng dẫn điều chỉnh sửa lỗi sai:

Doanh nghiệp thực hiện kê khai lại Mã số thuế nộp thay của Bên Việt Nam tại chỉ tiêu [05] trên tờ khai thuế nhà thầu nước ngoài.

Quy trình kê khai

Xem quy trình khai thuế theo bộ thủ tục hành chính của cơ quan thuế dưới đây Khai thuế đối với nhà thầu nước ngoài, nhà thầu phụ nước ngoài nộp thuế GTGT theo phương pháp tính trực tiếp trên GTGT, nộp thuế TNDN theo tỷ lệ % tính trên doanh thu đối với hoạt động kinh doanh và các loại thu nhập khác.

Tổng quan về thuế nhà thầu nước ngoài

Tổng quan Thuế nhà thầu nước ngoài – Foreign Contractor Tax FCT

Quyết toán thuế nhà thầu

Xem tại

Liên hệ nếu quý khách cần tư vấn thêm: Ms Huyền Hotline/Zalo – 094 719 2091

Email: pham.thi.thu.huyen@manaboxvn.jp.

_______________