Hướng dẫn tự quyết toán thuế TNCN mới nhất theo quy trình do cơ quan thuế hướng dẫn bao gồm trường hợp tự quyết toán và ủy quyền quyết toán

1. Vì sao phải quyết toán thuế TNCN

Cá nhân cư trú phải nộp tờ khai thuế TNCN hàng năm và nộp thêm số tiền thuế (nếu có) chậm nhất là sau 04 tháng kể từ ngày kế thúc năm dương lịch (Trước ngày 30 tháng 4 năm sau, thường được chuyển sang ngày làm việc tiếp theo, ví dụ 4/5/2023)

2. Các hình thức thực hiện quyết toán thuế TNCN

- Ủy quyền quyết toán thuế TNCN qua công ty

- Tự thực hiện quyết toán thuế TNCN

Để ủy quyền quyết toán thuế TNCN qua công ty, cá nhân phải đáp ứng một số điều kiện (Xem thêm tại: https://gonnapass.com/cac-truong-hop-duoc-uy-quyen-quyet-toan-thue-tncn/). Các trường hợp khác, cá nhân phải tự quyết toán thuế

3. Hướng dẫn thủ tục quyết toán thuế: Quy trình này gồm 03 bước sau

|

Bước 1 |

Bước 2 |

Bước 3 |

|

Thu thập thông tin cần thiết |

Tính toán và lập hồ sơ |

Nộp hồ sơ và nộp/hoàn thuế |

3.1. Bước 1: Thu thập thông tin cần thiết

|

STT |

Thông tin cần thu thập |

Nguồn dữ liệu |

|

1 |

Mã số thuế TNCN |

|

|

2 |

Thông tin về thu nhập trong năm từ tất cả các nguồn |

|

|

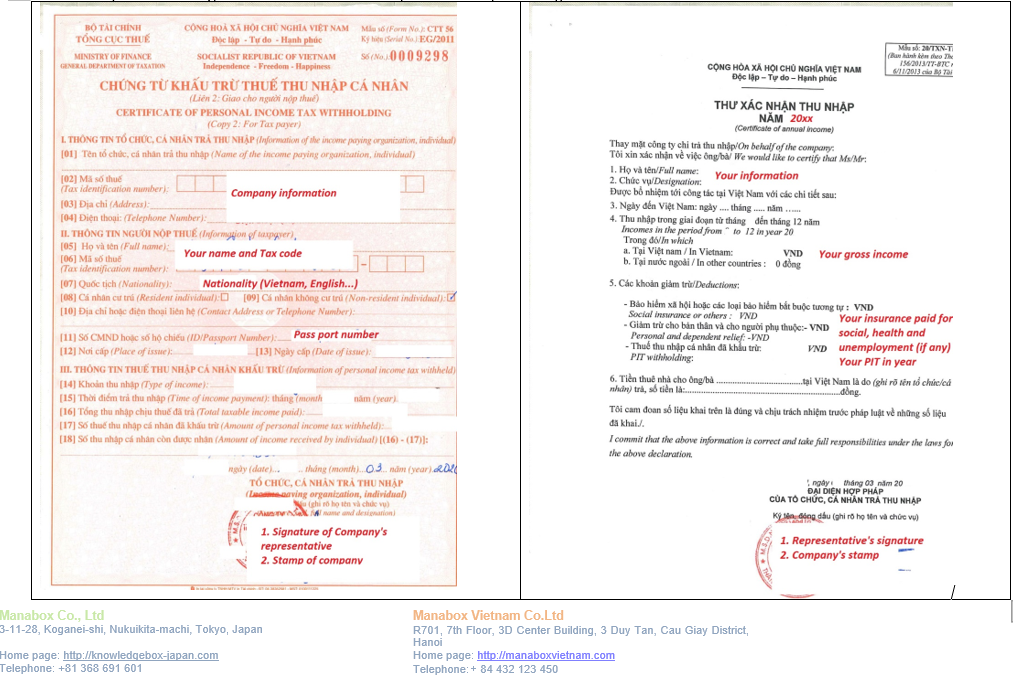

Chứng từ khấu trừ thuế TNCN, HĐ lao động, bảng lương… |

|

|

Thư xác nhận thu nhập |

|

|

3 |

Thông tin về các khoản giảm trừ |

Chứng từ khấu trừ thuế TNCN |

|

4 |

Thông tin về số thuế trong năm đã bị khấu trừ hoặc số thuế đã tạm nộp |

Chứng từ khấu trừ thuế TNCN, giấy nộp tiền vào ngân sách… |

Bước 3.2: Tính toán và lập hồ sơ

Căn cứ theo thông tin thu nhập, các khoản giảm trừ và số thuế đã nộp, cá nhân có thể tự ước tính số thuế TNCN phải nộp hoặc được hoàn sau quyết toán như sau:

+ Thuế phát sinh = (Thu nhập chịu thuế cả năm – Các khoản giảm trừ cả năm) x Thuế suất lũy tiến (*)

+ Thuế còn phải nộp/được hoàn = Thuế phát sinh – Thuế đã nộp, khấu trừ trong năm

(*) Thuế suất lũy tiến được mô tả

|

Bậc |

Thu nhập tính thuế cả năm |

Thuế suất |

Tính số thuế phải nộp theo cả năm |

|

1 |

Đến 60 triệu đồng (trđ) |

5% |

5% TNTT |

|

2 |

Trên 60 trđ đến 120 trđ |

10% |

10% TNTT – 3 trđ |

|

3 |

Trên 120 trđ đến 216 trđ |

15% |

15% TNTT – 9 trđ |

|

4 |

Trên 216 trđ đến 384 trđ |

20% |

20% TNTT – 19,8 trđ |

|

5 |

Trên 384 trđ đến 624 trđ |

25% |

25% TNTT – 39 trđ |

|

6 |

Trên 624 trđ đến 960 trđ |

30% |

30 % TNTT – 70,2 trđ |

|

7 |

Trên 960 trđ |

35% |

35% TNTT – 118,2 trđ |

- Hồ sơ quyết toán thuế

Bước 3.3: Nộp hồ sơ

Có 03 phương thức nộp hồ sơ quyết toán thuế TNCN như sau

- Cách 1: Cá nhân đã đăng ký thành công tài khoản giao dịch thuế điện tử với cơ quan thuế truy cập vào cổng thông tin điện tử https://canhan.gdt.gov.vn để nộp hồ sơ quyết toán thuế trực tuyến và không phải nộp bản giấy

- Cách 3: Đăng ký tài khoản giao dịch trên ứng dụng eTax Mobile

- Cách 2: Cá nhân chưa đăng ký thành công tài khoản giao dịch thuế điện tử sẽ thực hiện gửi file dữ liệu tại trang web https://canhan.gdt.gov.vn và sau đó nộp quyết toán thuế bằng bản giấy có ký đóng dấu hoặc copy file mềm vào usb khi nộp bản giấy cho cơ quan thuế.

(Đối với cách này, có thể nộp hồ sơ qua đường bưu điện để tiết kiệm thời gian, chi phí đi lại, tránh tập trung đông người. Khi nộp hồ sơ qua đường bưu điện, NNT thực hiện khai đầy đủ thông tin về họ tên, địa chỉ liên lạc, địa chỉ email, số điện thoại)

Liên hệ nếu quý khách cần tư vấn thêm: Ms Huyền Hotline/Zalo – 094 719 2091

Email: pham.thi.thu.huyen@manaboxvn.jp.

_______________