Thuế TNCN

Kỳ tính thuế đối với cá nhân về nước không tròn tháng

Nội dung bài viết

Các công việc cần thực hiện khi NLĐ nước ngoài về nước:

Quyết toán thuế TNCN

Báo giảm BHXH

Trả Giấy phép lao động, Thẻ tạm trú

Trong bài viết này, chúng tôi xin đề cập chủ yếu đến thủ tục quyết toán thuế TNCN khi về nước.

Nghĩa vụ quyết toán thuế TNCN

Căn cứ theo điều 21, TT 92/2015/TT-BTC (1)

- Trường hợp trong năm tính thuế, NLĐ được xác định là cá nhân cư trú thì cần phải làm thủ tục quyết toán thuế TNCN, chậm nhất trong vòng 45 ngày kể từ khi xuất cảnh

- Trường hợp trong năm tính thuế, NLĐ được xác định là cá nhân không cư trú thì không cần phải làm thủ tục quyết toán thuế TNCN khi về nước.

Phạm vi tính thuế

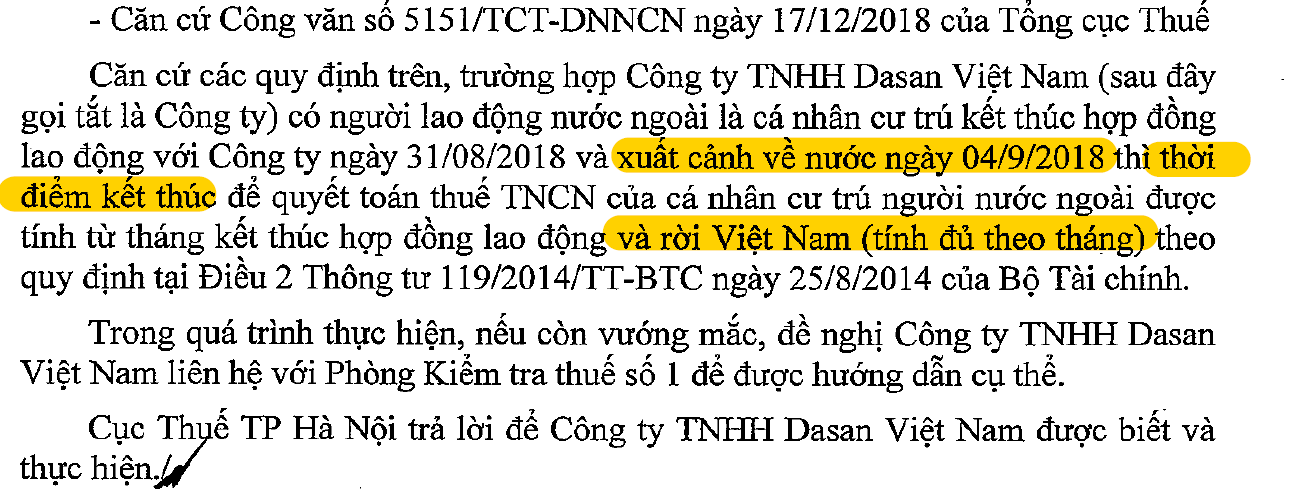

Căn cứ theo khoản 9, điều 1, TT 119/2014/TT-BTC, Mặc dù NLĐ nước ngoài là cá nhân cư trú và là công dân của quốc gia đã ký Hiệp định tránh đánh thuế hai lần (DTA) về nước không tròn tháng, thu nhập chịu thuế vẫn phải tính tròn tháng đến tháng rời khỏi Việt Nam.

Quan điểm này cũng được hướng dẫn tại CV Số 84109/CT-TTHT của Cục thuế TP. Hà Nội

Tóm tắt Phạm vi tính thuế được xác định:

- Đối với cá nhân cư trú, thu nhập chịu thuế là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả thu nhập. Đối với cá nhân là công dân của quốc gia, vùng lãnh thổ đã ký kết Hiệp định với Việt Nam về tránh đánh thuế hai lần và ngăn ngừa việc trốn lậu thuế đối với các loại thuế đánh vào thu nhập và là cá nhân cư trú tại Việt Nam thì nghĩa vụ thuế thu nhập cá nhân được tính từ tháng đến Việt Nam trong trường hợp cá nhân lần đầu tiên có mặt tại Việt Nam đến tháng kết thúc hợp đồng lao động và rời Việt Nam (được tính đủ theo tháng).

-

Đối với cá nhân không cư trú, thu nhập chịu thuế là thu nhập phát sinh tại Việt Nam, không phân biệt nơi trả và nhận thu nhập

Ví dụ

Tình huống: NLĐ A có quốc tịch nước ngoài, đã làm việc tại Việt Nam từ năm 2018, có thu nhập tại 2 nơi: công ty X tại Việt Nam và công ty Y tại Nhật Bản. Ngày 30/9/3023, NLĐ này chấm dứt HĐLĐ với công ty X và về nước vào ngày 7/10/2023. Trong tháng 10/2023, NLĐ A nhận được thu nhập như sau:

- Thu nhập từ tiền lương, tiền công tháng 9/2023 tại công ty X vào ngày 10/10/2023.

- Thu nhập từ tiền lương, tiền công tháng 10/2023 tại công ty Y vào ngày 25/10/2023

Vậy, phạm vi tính thuế của NLĐ A được xác định như thế nào? Biết rằng NLĐ A cư trú tại Việt Nam từ 1/1/2023 – 7/10/2023 trên 183 ngày.

Trả lời:

NLĐ A cư trú tại Việt Nam từ 1/1/2023 – 7/10/2023 trên 183 ngày nên được xác định là cá nhân cư trú tại Việt Nam trong năm 2023

=> NLĐ A phải thực hiện kê khai quyết toán thuế TNCN khi về nước. Thời hạn kê khai, nộp thuế: muộn nhất là 45 ngày kể từ ngày 7/10/2023.

Phạm vi tính thuế:

- NLĐ A là cá nhân cư trú nên phải kê khai, nộp thuế trên thu nhập tại hai nơi Việt Nam, Nhật Bản.

- NLĐ A là cá nhân cư trú, quốc tịch Nhật Bản (đã ký Hiệp định DTA) nên sẽ kê khai thu nhập từ tháng 1 – tháng 10/2023, cho cả thu nhập nhận được sau khi về nước (ngày 10/10/2023 và 25/10/2023) theo tròn tháng.

*** Căn cứ pháp lý

(1) Điều 21, TT 92/2015/TT – BTC

Trường hợp cá nhân cư trú là người nước ngoài kết thúc hợp đồng làm việc tại Việt Nam khai quyết toán thuế với cơ quan thuế trước khi xuất cảnh”

Trường hợp cá nhân cư trú là người nước ngoài kết thúc hợp đồng làm việc tại Việt Nam nhưng trước khi xuất cảnh chưa làm thủ tục quyết toán thuế với cơ quan thuế thì có thể ủy quyền theo quy định của Bộ luật dân sự cho đơn vị trả thu nhập hoặc tổ chức, cá nhân khác quyết toán thuế theo quy định nếu tổ chức, cá nhân đó cam kết chịu trách nhiệm với cơ quan thuế về số thuế thu nhập cá nhân phải nộp của cá nhân theo quy định. Thời hạn nộp hồ sơ quyết toán thuế thu nhập cá nhân trong trường hợp này chậm nhất là ngày thứ 45 (bốn mươi lăm) kể từ ngày cá nhân xuất cảnh.Thời hạn nộp hồ sơ quyết toán thuế thu nhập cá nhân trong trường hợp này chậm nhất là ngày thứ 45 (bốn mươi lăm) kể từ ngày cá nhân xuất cảnh.”