Thuế TNCN

Khai thuế TNCN với Cá nhân làm việc cho nhà thầu – PIT of foreigners

Bài viết hướng dẫn khai thuế TNCN với Cá nhân làm việc cho nhà thầu nước ngoài và những điểm lưu ý khi thực hiện.

Nhà thầu (bao gồm nhà thầu nước ngoài và nhà thầu phụ nước ngoài) được quy định tại Thông tư số 103/2014/TT-BTC ngày 06/8/2014 của Bộ Tài chính. Người nộp thuế thu nhập cá nhân (TNCN) là cá nhân cư trú và cá nhân không trú theo quy định tại Điều 2 Luật Thuế TNCN, Điều 2 Nghị định số 65/2013/NĐ-CP.

Cá nhân làm việc cho nhà thầu đại đa số là cá nhân người nước ngoài, có thể nhận thu nhập từ tiền lương, tiền công tại cơ sở thường trú tại Việt Nam hoặc tại nước ngoài tùy theo hợp đồng lao động. Về nguyên tắc thì cá nhân có nhận thu nhập từ TLTC do tổ chức, cá nhân chi trả thì cá nhân thuộc đối tượng nộp thuế TNCN. Trước khi chi trả thu nhập, tổ chức, cá nhân chi trả thực hiện tính thuế, khấu trừ thuế TNCN của từng cá nhân cư trú có thu nhập tính thuế sau khi đã trừ các khoản được giảm trừ theo biểu thuế lũy tiến từng phần; áp dụng biểu thuế toàn phần đối với cá nhân không cư trú. Số tiền thuế đã khấu trừ thực hiện nộp NSNN theo quy định pháp luật thuế.

Nội dung bài viết

Công ty có trách nhiệm gì?

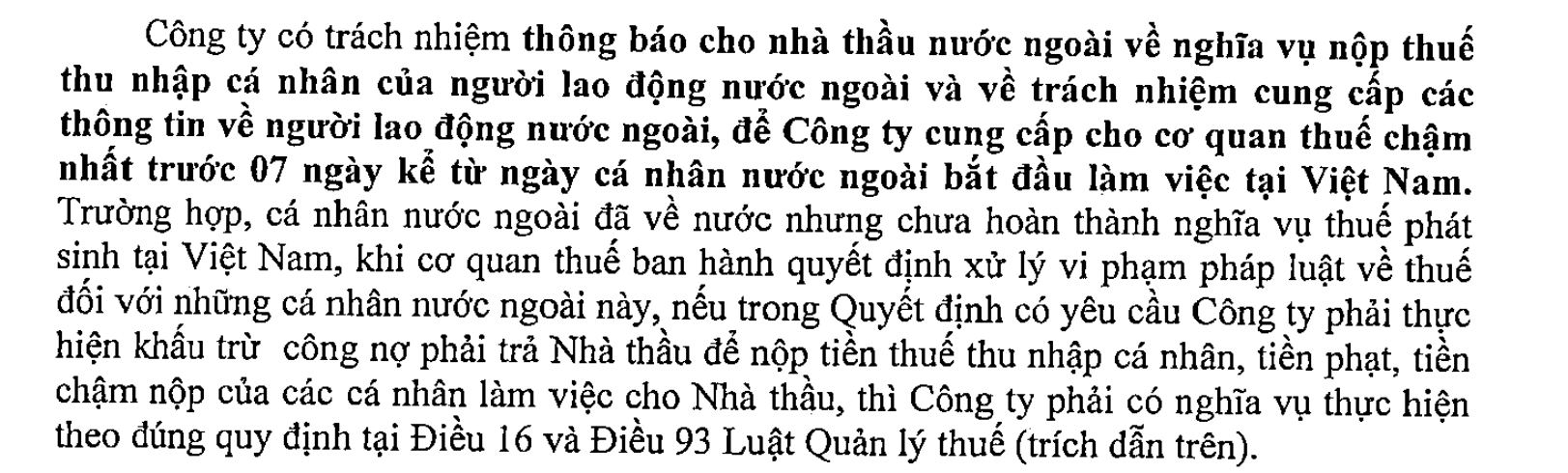

- Trách nhiệm của tổ chức Việt Nam ký hợp đồng mua dịch vụ của nhà thầu nước ngoài không hoạt động tại Việt Nam phải cung cấp thông tin cho cơ quan thuế theo quy định tại Điều 27 Thông tư số 111/2013/TT-BTC: Thông báo cho công ty phía nước ngoài về nghĩa vụ nộp thuế TNCN của các chuyên gia nước ngoài và thông báo cho cơ quan thuế quản lý danh sách các cá nhân người nước ngoài làm việc tại Công ty

- Kê khai, khấu trừ, nộp thuế TNCN tính trên khoản thu nhập mà các chuyên gia nước ngoài nhận được trong thời gian làm việc tại Việt Nam bao gồm:

- Chi phí tiền khách sạn, tiền ăn thực tế ở Việt Nam

- Chi phí vé máy bay khứ hồi và visa, lương ở Công ty (Việt Nam)

- Lương trả cho thời gian bị cách ly tại nước ngoài… do Công ty chi trả

- Công ty kê khai thuế TNCN theo mẫu 05/KK-TNCN

Trích công văn 1625/CT-TTHT:

Cá nhân có trách nhiệm gì?

Các chuyên gia nước ngoài có trách nhiệm:

- Đăng ký MST TNCN theo đối tượng tại Khoản 2k, Điều 4, thông tư 105/2020/TT-BTC

- Kê khai, nộp thuế trực tiếp với cơ quan thuế đối với thu nhập từ tiền lương, tiền công mà chuyên gia nhận được do nhà thầu nước ngoài chi trả ở nước ngoài tương ứng với thời gian thực hiện phần công việc cho Công ty ở Việt Nam theo Điểm a2, Khoản 8, Điều 11, NĐ 126/2020/NĐ-CP. Việc xác định thu nhập phát sinh tại Việt Nam theo Điều 18, TT111/2013/TT-BTC.

- Cá nhân kê khai thuế TNCN theo mẫu 02/KK-TNCN

- Các chuyên gia nước ngoài có thể ủy quyền theo quy định Bộ Luật dân sự cho Công ty để thực hiện các thủ tục đăng ký thuế, kê khai, nộp thuế đối với toàn bộ thu nhập cá nhân nhận được cho thu nhập phát sinh tại Việt Nam.

Như vậy

- Cá nhân cư trú nhận thu nhập từ TLTC tại cơ sở thường trú nhà thầu tại Việt Nam và chỉ có duy nhất 01 nguồn thu nhập thì bên Việt Nam khấu trừ thuế. Trường hợp cá nhân cư trú này có nhận thêm khoản thu nhập từ TLTC ở nước ngoài hoặc chỉ nhận thu nhập từ TLTC do nhà thầu chi trả tại nước ngoài thì tự kê khai, tự quyết toán thuế với Cục Thuế quản lý nơi cá nhân làm việc.

- Cá nhân không cư trú nhận thu nhập từ TLTC tại cơ sở thường trú Nhà thầu tại Việt Nam và chỉ có duy nhất 01 nguồn thu nhập thì thực theo nguyên tắc nêu trên.(áp dụng biểu thuế toàn phần: 20% trên thu nhập chịu thuế). Trường hợp cá nhân không cư trú này có nhận thêm khoản thu nhập từ TLTC ở nước ngoài hoặc chỉ nhận thu nhập từ TLTC do nhà thầu chi trả tại nước ngoài thì tự khai thuế. Cuối năm cá nhân không quyết toán thuế.

Trích công văn dưới đây

Liên hệ nếu quý khách cần tư vấn thêm: Ms Huyền Hotline/Zalo – 094 719 2091

Email: pham.thi.thu.huyen@manaboxvn.jp.

_______________

Việt Anh gia nhập Manabox từ năm 2017 và hiện đang làm Giám đốc vận hành tại Manabox Việt Nam. Với mong muốn chia sẻ kiến thức của bản thân, Việt Anh sẽ cung cấp những bài viết chất lượng nhất đến độc giả.